套利定价模型(套利定价模型的作用)

今天给各位分享套利定价模型的知识,其中也会对套利定价模型的作用进行解释,如果能碰巧解决你现在面临的问题,别忘了关注本站,现在开始吧!

本文目录一览:

CAPM模型和APT模型的区别和联系

APT与CAPM的本质区别在于,CAPM是一种均衡资产定价模型,而APT不是均衡定价模型。两者虽然模型的线性形式相同,但建模思想不同,CAPM模型是建立在市场均衡的基础上,以市场投资组合存在为前提,apt则不是。

区别:在APT中,证券的风险由多个因素来解释;而在CAPM中,证券的风险只用证券相对于市场组合的β系数来解释。

对APT与CAPM是标准金融理论的两大基本模型,它们既有联系又有区别,现总结如下:APT与CAPM的本质区别在于CAPM是一种均衡资产定价模型,而APT不是均衡定价模型。

前提假设不同:CAPM对市场、投资者、投资对象都作了更为严格的假设,其中比较重要的有:认为市场上存在一种无风险资产,投资者可以按照无风险收益率借入、贷出资产。

最大的区别在于对风险的量化方式和描述不同!投资组合理论是马克维茨提出的,主要是用方差来衡量风险,描述的是绝对风险。通过分散化投资,使得投资组合的风险(也就是方差)最小化。

利率期限结构模型中这样区分均衡模型哪些是无套利模型:利率期限结构是指某个时点不同期限的即期利率与到期期限的关系及变化规律。

请分析资本资产定价模型和套利定价模型的区别

资本资产定价模型和套利模型的区别 对风险的解释度不同。在资本资产定价模型中,证券的风险只用某一证券和对于市场组合的β系数来解释。

套利定价理论与资本资产定价模型的区别体现在,套利定价理论用套利概念定义均衡,不需要市场组合的存在性,而且所需的假设比资本资产定价模型更少、更合理。

套利定价理论和资本资产定价模型都是资产定价理论,所讨论的都是期望收益率与风险的关系,但两者所用的假设和技术不同。两者既有联系,又有区别。

与资本资产定价模型一样,套利定价理论假设:投资者有相同的投资理念;投资者是回避风险的,并且要效用最大化;市场是完全的。

谁能给我说说套利定价理论,要详细一点

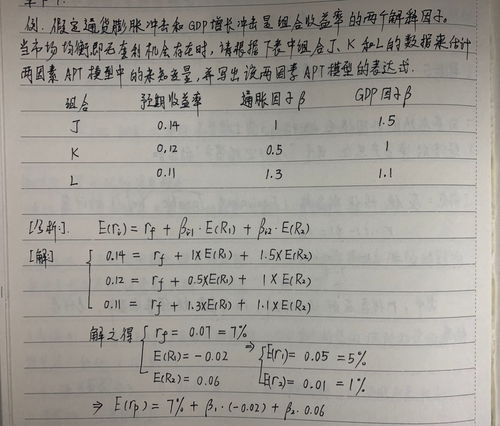

套利定价理论是CAPM的拓广,由APT给出的定价模型与CAPM一样,都是均衡状态下的模型,不同的是APT的基础是多因素模型。套利定价理论认为,套利行为是现代有效率市场(即市场均衡价格)形成的一个决定因素。

套利定价理论是资本资产定价模型的拓展,它和资本资产定价理论一样都是均衡状态下的模型,不同的是,套利定价理论的基础是因素模型。

假设五:同质预期。假设六:市场上存在无风险资产。假设七:满足无套利原理。套利定价理论认为,套利行为是现代有效率市场(即市场均衡价格)形成的一个决定因素。如果市场未达到均衡状态的话,市场上就会存在无风险套利机会。

上式即为套补的利率平价的一般形式。它的经济含义是:汇率的远期升贴水率等于两国货币利率之差。如果本国利率高于外国利率,则本币在远期将贬值;如果本国利率低于外国利率,则本币在远期将升值。

关于套利定价模型和套利定价模型的作用的介绍到此就结束了,不知道你从中找到你需要的信息了吗 ?如果你还想了解更多这方面的信息,记得收藏关注本站。